事業承継対策をしないリスクと対策について現役コンサルタントに直撃取材

「60歳を超えたら事業承継について考えましょう」と、中小企業庁も早期対策を推奨しています。

ですが実際のところは、「60代なんてまだまだこれから。息子に仕事を手伝わせてはいても、自分がいないと会社は回らない。」と、忙しくてなかなか後継者のことまで考えられないというオーナーさんも多いですよね。

もし何も対策をしないまま万が一のことが起こった場合の大きなリスク要因は、株の分散と自社株の相続税負担に集約されるかもわかりません。

この記事では、法人の事業承継や相続のコンサルティングを行う株式会社アズライトの法人統括部長 内堀正太郎さんにお話を伺いました。

事業承継対策をしない場合に起こるリスクや対策方法について幅広く触れています。

この記事を読む価値があるのはこんな人

- 会社の株価が高くて困っている。

- 事業承継対策はまだ手付かずで、問題点を把握していない。

- 株式が分散しているが、特に何もしていない。

- メインバンクや顧問税理士など、近い人には進退についてあまり話したくない。

少し長くなりますが、我が子のように育ててきた会社とその思いを後継者に残したいと思いつつ、まだ手を付けられていないという中小企業オーナーは参考にしてください。

※以下内堀氏の敬称略

事業承継対策が必要なのは非上場の株式会社

まず、事業承継対策が特に必要なのは上場会社ではなく非上場会社、つまり株を公開していない会社です。

なぜ対策が必要かはいろんな要因がありますが、株式の存在が大きいといえるかもしれません。

非上場会社の場合株式の持ち主は、通常そのオーナー及びその一族やその関係者であり、優良法人(売上が伸びている会社)であれば株価は高くなります。

株価が上がると相続税も高額になるので、対策が必要ということです。

上場会社だと事業承継対策は必要ないんでしょうか?

必要がないというわけではなく、こう考えると分かりやすいかもしれません。

| 上場会社 | 非上場会社 |

|---|---|

| 取引市場で株価がわかる | 株価がわからない |

| 公開市場で株を売買できる | 株を売れない |

非上場会社は、公開市場ですぐに株価が分かるわけではありません。

また、売れないにも関わらず株価は高いので、相続税が高額になってしまいます。

そのために事業承継対策をしておかなければいけないと。

個人事業主と違って、株式があるからこその問題が起こるんですね。

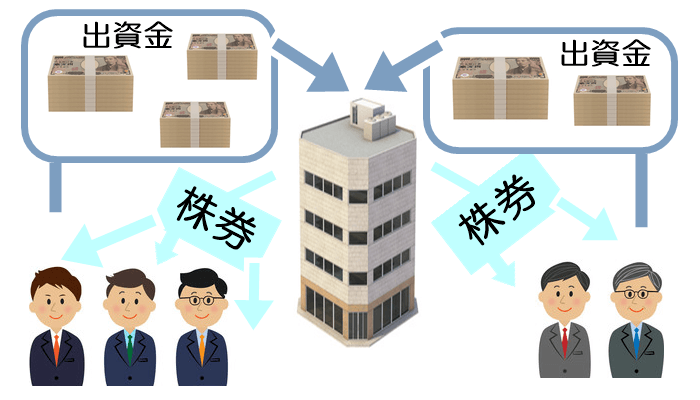

そもそも株式会社がどうして存在するかまで遡りますが、株式会社は本来、株式をたくさんの人に持ってもらうことを前提にしていたんです。

例えば「あなたから1万円頂いた代わりに株式を渡しますね」ということをすれば、ちょっとずつでも資本金(お金)が集まりますよね。

それを元手に大きな事業をやるぞ。ということをそもそもは目的にして作られた制度です。

最終的には上場を目指すことを目的にしていたので、当初の株式会社というものは「取締役は最低3人必要、監査役も1人は必要」という、ある程度の大きな規模の会社を想定していました。

当時会社を作る時には、発起人として最低7人が必要で、その7人が株式を引き受けなければならなかったんですね。

身内だけじゃとてもじゃないけど7人集まらないので、近い親族や友人にお願いする。

本当は親族だけでやりたかったけど、発起人ということで親族外のいろんな人が株を持つようになりました。

そこで株式の分散という問題が出てきました。

株式というのはその法人のオーナー(持ち主)であることを意味しているんです。

持ち主ですから、株主総会で何か意見を言うこともできるわけです。

相続未対策で起こるリスクの1つは「株の分散」

株が分散するとどんなリスクがあるんでしょうか?上場企業のように、たくさんの人が株を持つのが株式会社という気もしますが。

「今から会社を盛り上げていくぞ!」というときにいろんな人が会社の株を持って応援するというのは、良い悪いでは別に悪くはないかもしれません。

ただ問題は会社が成長して大きくなったときです。

株が分散しているということは、いろんなことを言う人がいるということです。

なぜかというと、株式を持っている=議決権を集中させているということなので、思い通りに会社の方向性を決めることができるんですね。

いろんな人が株を持ってると、オーナーが「私はこうしたいんだ」という判断をしたくても他の株主がダメだと言うこともできます。

なので株は絶対集めておくほうが安全です。そうでないと経営に対して口を出されたりということが起こります。

また、オーナーが亡くなりご子息がじゃあ会社を継ごうとなったときに、他の株主から「ちょっと待った」となったならば、完全に議決権の数で勝負になってしまいます。

下手をすると放り出されてしまうという、そういうリスクもあるんですね。

平成2年の商法改正で、1人でも会社を作れるようになりましたよね。

最初からオーナーへ100%株式集中ができれば、分散のリスクは減ってくるのではないでしょうか?

入り口の段階では確実に少なくなったと言っていいと思います。まず自分だけが100%の株を持てるので。

ただし、人間はいつか死にます。

その時に遺言書がなければ民法の法定相続の規定に従って自動的に分散してしまいます。

法定相続なので、例えば旦那さんが大株主で、奥様とお子さん2人がいらっしゃっるならばその3人に分かれるだけです。

なので親族の中で収まってるから、分散していないので安心。となるかもしれません。

ただ、奥様とお子さんでそれぞれ会社に対する考え方が一致していれば良いんですが、違う場合はどうなるかということを考えると…。

お子さん2人が仲が良くて、一緒にがんばっていきますとなれば良いんですが、結構兄弟は張り合いますから(笑)

オーナーが100%株主であっても、事業承継対策は必要ということですね。

ここがポイント:分散したままは危険、オーナーに株を集めておく

株式会社にとって最大のリスクは、株の分散による他の株主からの口出し。事業承継においてオーナーの意思を反映させるには、とにかく株を集めることが必要不可欠となる。

現在1人会社で100%株主であっても油断は禁物で、遺言書がなければ法定相続に従って株は分散してしまう。

事業承継の第一歩は、まずはオーナーへの株式一極集中がカギ。

そのためには、顧問税理士だけでなく信頼のおける相続の専門家に相談し、現在の状況を洗い出して見ると良い。

もう1つのリスクは「納税資金の不足」、有効な対策は?

非上場の株式会社に事業承継対策が必要な理由の1つは、株式の分散を防ぐためなんですね。

株が分散するとオーナーが舵取りしづらくなると…。

そうです。しかもそれだけでなく、もう1つの大きなリスクは「相続税を払う現金がない」ことです。

親族間で相続が発生した時、つまり本来のオーナーが亡くなり、例えばお子さんが会社を続けていこうと考えたときには、必ずその会社のオーナーである証、株式を引き継がなければいけません。

ところが会社の規模が大きくなり、純資産で何億、何十億と貯まっていくと、その価値を株が持つ(100%ではない)ことになります。

その株を相続しなければ事業ができないので、その株を売ることはできません。

でも財産であることには変わりないので、国は株に相続税をかけてくるんですね。

例えば現金がたくさんあればそこから相続税を払うことができますが、会社一筋のオーナーに特に多いのが「自分の財産の大半は自社の株式だけ。」ということです。

株価が上がったままオーナーが亡くなった場合、相続税がすごい額になるでしょうね。

相続税対策として、生命保険が良いというのはよく聞きますが。

相続が発生したときに一番必要なものは現金です。

税金を収めなければいけないし、諸々お金がかかってきます。

(個人契約の場合)生命保険をかけ、死亡保険金の受取人を明確にしておけば、お金の流れはきちっとつけることができます。

特定の人に対してお金が渡るルートを作ることができるという意味では、生命保険は極めて有用です。

これは個人でも法人でも同じです。

ここがポイント:保険は納税資金対策に非常に有効

オーナーが亡くなり相続が発生した時に必要になるのが現金。株価が上がったままだと相続税も非常に高くなり、多額の現金が必要になる。

しかし中小企業の財産は会社だけで現金がない場合が多いため、どのようにこれを工面するかを事業承継対策として考えていく必要がある。

具体的な対策はさまざまなあるため税理士や専門家と相談しながら決めていくが、有効な方法の1つとしては生命保険の活用がある。

- 株が分散しているため、後継者が他の株主から口出しを受ける

- 株価が高くなり、高額の相続税を払う現金がない

これらのリスクを回避するため、事業承継の対策はオーナーに株を集め、会社に納税資金を用意することが中心になります。

次の項目からは、具体的な事業承継の第一歩について伺いました。

対策の第一歩は、「後継者の決定」と「株式の集中」

それでは、これらのリスクに対して対策はどこからはじめると良いのでしょうか。

事業承継が必要かどうかを判断する上で、まず絶対に考えておかないといけないのは「事業を誰に継がせるか」ということです。

例えばご自身のお子さんに継がせようと思うならば、それに見合った対策をしていかなければならない。

仮に廃業しようと思っている場合でも、スムーズに終わらせるには相応に対策が必要な場合もあります。(M&Aなど)

ただ、「自分の代だけで終わらせてもいい」とオーナーが思っていたとしても、やっぱり株は集中させておかないといけません。

もしご自身の持っている株が少ない場合に、「やめるってどういうこと?」と他の株主から承認が得られないということにもなりかねません。

なので、全てにおいて株式は集中させておくことがベストです。

でも、発起人の7人から株を集めるとして、手放したくないという株主もいませんか?

それはあります。

やっぱり儲かってる会社の株だと、たとえ上場していないとしてもなんか良いことがあるんじゃないか…と考えるんですね。

「オーナーに一極集中したいから株返して」と言って返してくれる人は多いんでしょうが、そうじゃない方がいた場合は…変な言い方ですがお金で解決ですよね。

それができればまだいいですが、ずっと持っておきたいという人がいた場合には、この人がいる前提でどうしていこうかと考えなければいけないかもしれません。

では、とにかく最初はオーナーに株を集めて、後継者が決まったら株をどんどん渡していく。ということで良いんでしょうか?

イメージとしてはそれで良いと思います。

生前贈与をうまく使って、株式を少しずつ移していく方法などです。

持っている割合を少しずつ後継者に移していくのは、1つの相続・事業承継対策としては「アリ」かもしれません。

ここがポイント:株を集め、後継者を決めて譲渡していく

事業承継対策の第一歩は、誰に会社を継がせるかを決め、分散した株を集めることにある。集めた株式を後継者へ譲渡していく方法としては、生前贈与などがよく使われる。

ただし、相続対策は個々の案件に応じて取るべき方法が異なるため、全ての人に当てはまるベストな方法というものはない。

やはり、相続の専門家に相談しつつ検討していくことが重要になる。

次の項目からは、事業承継対策の注意点について話を伺いました。

注意点1:「とにかく税金を下げたい」は最も危険な考え方

事業承継対策で一番の失敗、ダメな方法は「とにかく税金下げたいんだ。相続税も株価も徹底的に下げたいんだ」という発想です。

税金を払いたくないということに注力してしまうと、大きな間違いを起こします。

流行りの節税対策に乗っかってしまうとか…。

それはありますよね。

例えばアパート建てませんか?とよくやっていて、その時点では大きく相続税を下げることができるのは事実です。

ただ、税金を下げるという目的は達しても、その先の相続対策が出来てない可能性も高いかもしれません。

大きく節税できても、「法律が変わったらそこでアウト」ということもありますよね。

相続対策は長い期間かかるので、確実性の高い方法を選びたいです。

ですので税金をとにかく下げようという考え方は持たないほうがいいです。

ただ、払わなくていいものは払わないほうがもちろんいいので、資産の評価を下げる事が出来るならば、そこで大切なのはバランスです。

通常我々は、対策が必要な案件に対してどういう風にやってくのがいいかなと考えて提案します。

個別案件でのベストな対策というのは、(これしかないというものがあることもありますが)多くはベターな解答ということになります。

AでもBでもCでもいいけれど、ベターな解答というのは必ず1本筋が通っています。

それを押さえていくと、いろんな選択肢から正解に近い方法が出てきます。

「誰もがこれさえやっておけば完璧」という方法はないわけですね。

1+1=2のような絶対的な方法論はおそらくないだろうと思っています。

あくまでも今の時点ではベター、もちろん10年20年先まで見据えていきますが、時代が変われば法律も変わっていきますから、そうなったときにダメになる可能性もあります。

ただ、ダメになる可能性のある、ある意味飛び道具的な方法ではなくて、大きく変わらない方法というのもあって然るべきです。

あんまりこねくり回したようなものではなくて、税金も絶対納めたくないという発想ではなく、納めるものは納める。

事業承継や相続で大事なのは、きちっと後継者に渡すべきものを渡せる道筋ができているかどうか。

そこに注力して対策していくほうがいいですよね。

注意点2:事業承継はいつから行うのが理想?

また、対策をはじめるタイミングや年齢の目安はありますか?中小企業庁のガイドラインには60歳を目安にと書いてありましたが。

いつ何時何があるかわからないというのは、年齢が60歳でも、若くして会社を大きくした場合にもどちらにも言えると思います。

そういうことを考えると、必要だと思った瞬間。

つまり年齢に関わらず、会社を立ち上げた段階から、経営者は将来的なことを考えた対策について頭の片隅に置かれたほうが良い。ということになります。

それでも中小企業の社長さんはなかなか対策できていないというのが現実なんですよね。

ある程度年齢が高くなって死の可能性を意識してはじめて、このままじゃいけないかもと考え始める方が多いですね。

これは中小企業のオーナー様に限りませんが、「自分は一生生きる。死ぬことはない」と誰もが考えています。

そして会社を経営している人にとって一番重要なのは事業承継対策ではなくて売上です。

確かにそうですね…。

日々の売上と新規開拓。

そう考えたときにどうしても後回し後回しになっていきます。

もちろん頭の中ではご両親やご親族を通して死というものは経験しているので、「自分にもいずれその時が来る。何かしないといけない」という意識はあるんですが。

こちらから変に必要性や重要性を言ってしまうと、それは俺に死ねということか。となってしまうこともあります。

あまり気持ちの良い話ではありませんから、話すタイミングは意識しています。

注意点3:顧問税理士が事業承継対策をしてくれるとは限らない

相続や財産の話は一般家庭でもナイーブな問題で、なかなか切り出しにくいですもんね。

なので本来ならば、株式会社のお財布状況を知っている顧問税理士の先生が、何かしらの対策の必要性は時期に応じてお話をしなければいけない立場にあると思います。

やはり意識の高い先生方は「株が高くなってるので何かしないといけませんね。」というようにお話されています。

でも記帳業務、日々の会計業務だけ行うというクラシカルな考えの先生方も中にはいらっしゃいます。

その方々にしてみれば、事業承継対策などは関係なくて「日々の業務をちゃんとやっていればそれでいいんだ」ということになります。

そういう先生に当たってる会社は何も対策していません。

下手をすると(合法的な)節税に対しても一切提案がないまま帳簿だけをつけていたりして、法人税をすごく高く払っているところもあります。

注意点4:オーナーにとって「信頼できる相談相手」がいるかどうか

う〜ん…でも顧問税理士が良いかどうかは知りようがないというか、比べないと分からないことですよね。

はい。なかなかわかりづらいと思います。

ですがこのような法人の相続対策は、専門家であろうがなかろうが、「信頼している人」でないとオーナーは絶対話をしないわけです。

例えばこちらが「この法人は絶対対策が必要だ」と思ったとして、提案書を組成し持っていったところでまず見ないです(笑)

「対策?必要なんだけどいいよいいよ、うちには税理士もいるし何かあったら弁護士に頼るし」という、とってもデリケートな問題ですよね。

その信頼してる人が税理士なのか弁護士なのか、保険の人かあるいは近所のおばさんかもしれない。

結局は人と人との信頼関係ができるかどうかが非常に重要だと仕事をしていて思います。

知識があったり、問題に対する解決が提案できるというのは当たり前で、それを聞いてもらえるかどうかを意識しないといけないと常日頃考えています。

オーナーにとって信頼できる相談先が必要ということですね。

アズライトさんがヒアリングして、税理士と協力しながら対策を立てていくと。

税に関しては、やはり専門家である税理士の先生との協力関係は絶対的に必要です。

ただ税務的な良し悪しは別として、「こういう方法・考え方はあり得るか」というようなアイデアの提案というのは(税理士に対して)できるわけです。

もしかしたらこの通達は使えるかもしれない。この法律の解釈をもってすればいけるかもしれない。といったような注釈を作って持っていくと、先生でもそれに対しての税務的な裏付け、考察がしやすいということで、協力してやっていきます。

事業承継の注意点まとめ

1:「とにかく税金を下げたい」と考えない

法律の抜け道的な節税対策など、とにかく税金を安くしたいと焦ると方向を間違えてしまう。納税資金を確保でき、株式を後継者にしっかりと渡せるという観点から、堅実な方法を選ぶのが良い。

2:早くから始めるに越したことはない

事業承継対策は早ければ早いほどよく、設立時からもしものことは頭に入れておく必要がある。国のガイドラインでは60歳を目安に取り組むことを推奨している。

3:税理士によっては相続問題を指摘しない事も

会社の業績が伸び株価が上がっているならば、顧問税理士から事業承継について提案があるのが理想的。しかし節税や相続に重きを置かない税理士も存在するため、オーナー自身も意識を持ち、相談先を探す必要がある。

4:信頼できる相談先を見つける

相続対策は決算対策よりも難しく、相続専門の税理士やコンサルタントに相談するのが間違いない。オーナーの良き相談相手となり、じっくりと話を聞いてくれる長い付き合いができるところがベスト。

信頼のおけるプロにまずは相談して問題点を洗い出す

今現在、会社が成長していて株価が高くなって困っている。息子に会社を手伝わせているけれど、仕事に追われてまだ事業承継についてはなにも対策できていない。

このままでは自分にもし何かあった時に相続税が支払えないので、いつか相続対策をしなければと考えてはいる。

けれど税理士にはゆっくり相談にのってもらう時間もないし、メインバンクに腹を探られるのも気分が悪い。

こんな中小企業オーナーには、プロの事業承継コンサルタントに相談してみてはいかがでしょうか。

信頼できる顧問税理士がいるという方でも、相続は決算対策と異なる専門性が求められるため、セカンドオピニオンを取れる相談先を持っておくことが大切です。

「納めるべき税金のための現金、そして株式を後継者にきちんと渡せる道筋を作る」

そのためには、事業承継について豊富な知識と経験を持つプロに依頼するのが望ましいと言えます。

今回話を伺った株式会社アズライトは、法人の事業承継と相続対策を行います。

神戸に拠点を構え、今年で14年目を迎える事業承継のプロ。

相続対策として有効な生命保険の活用をはじめ、最新の法規や税制に基づいた的確なアドバイスを受けることができます。

話を伺った内堀さんをはじめ、知識だけでなく物腰やわらかで話しやすいコンサルタントが集まっているので、じっくり話ができるとオーナーからの信頼も厚い会社です。

信頼できる相談先がまだないというオーナーは、ぜひ一度相談してみてはいかがでしょうか。